Welche Vorteile bietet ein Capped Bonuszertifikat?

Capped Bonuszertifikate-Wissen kurz und kompakt!

Willkommen in der Welt der Capped Bonuszertifikate:

Willkommen in der Welt der Capped Bonuszertifikate:

Der nachfolgende Beitrag richtet sich an Anleger mit Grundwissen. Als Neuling auf dem Gebiet Capped Bonuszertifikate lesen Sie bitte zuerst folgende Artikel:

Ist das Capped Bonuszertifikat das bessere Bonuszertifikat? Es scheint so, denn inzwischen erfreut es sich anscheinend größerer Beliebtheit als das Bonuszertifikat ohne Cap (Höchstbetrag).

Doch woran liegt das? Es kann nur der namensgebende Cap sein, ansonsten gleicht das Capped Bonuszertifikat nämlich der klassischen Variante. Lesen Sie daher am besten zuerst den Beitrag zum Bonuszertifikat in meiner Börsenschule.

Prinzipiell bietet auch das Capped Bonuszertifikat gegenüber dem direkten Kauf der Aktie den entscheidenden Vorteil, dass Sie selbst bei leicht fallenden oder sich kaum verändernden (seitwärts laufenden) Aktienkursen eine attraktive Rendite erzielen können, sagen wir 10 bis 15 Prozent pro Jahr. Doch diese Rendite ist beim Capped Bonuszertifikat eben noch etwas höher als beim Bonuszertifikat ohne Cap. Es ist daher eine ideale Möglichkeit, um von seitwärts laufenden Aktienkursen zu profitieren.

Ansonsten ist, wie beim klassischen Bonuszertifikat ...:

- das Risiko, einen Verlust zu erleiden, geringer als beim Kauf einer Aktie.

- die mögliche Rendite höher als bei einem Sparkonto oder bei einer Anleihe.

Ein Capped Bonuszertifikat ...

Ein Capped Bonuszertifikat ...

- ermöglicht trotz Seitwärtsbewegung des Basiswerts (z.B. der Aktie) eine attraktive Rendite.

- verfügt in Form der Barriere (Untergrenze) über einen „Sicherheitspuffer“.

- besitzt eine Höchstgrenze (Stichwort: „Cap“), die Ihren maximalen Ertrag aus diesem Investment begrenzt.

- bietet im Vergleich zum Bonuszertifikat ohne Cap unter sonst gleichen Bedingungen sowohl eine höhere Bonusrendite als auch einen größeren Sicherheitspuffer.

- sollten Sie gegenüber einer Aktie nicht vorziehen, wenn Sie einen starken Kursanstieg erwarten.

- erfordert im Vergleich zum direkten Kauf der Aktie den Verzicht auf die Zahlung der Dividende.

Was genau ist ein Capped Bonuszertifikat?

Capped Bonuszertifikate beziehen sich zumeist auf eine Aktie, es gibt sie aber auch auf Aktienindizes und auf andere Basiswerte. (Lesen Sie dazu am besten meinen Beitrag zum Thema Zertifikate im Allgemeinen.)

Der Kauf eines Capped Bonuszertifikats lohnt sich für Sie ...

Der Kauf eines Capped Bonuszertifikats lohnt sich für Sie ...

- wenn es an der Börse langweilig zugeht und die Kurse sich kaum bewegen (seitwärts laufen).

- wenn es mit den Kursen leicht abwärts geht. In dem Fall können Sie mit dem Capped Bonuszertifikat trotzdem eine attraktive Rendite einstreichen. Einzige Voraussetzung: Die als Basiswert dienende Aktie darf nicht zu stark fallen. Im Gegensatz zum klassischen Bonuszertifikat ist aber Ihr maximaler Gewinn begrenzt. Steigt die Aktie stark an, können Sie ab einem gewissen Punkt, nämlich dem Cap (Höchstbetrag), nicht mehr daran teilhaben. Die Rallye findet also ohne Sie statt. Aber was soll es: Einen ordentlichen Gewinn haben Sie ja trotzdem erzielt – und Sie waren gleichzeitig gegen einen Kursrückgang abgesichert.

Die Laufzeit eines Capped Bonuszertifikats ist im Gegensatz zur Aktie begrenzt, meistens auf zwei bis drei Jahre. Das heißt: Wenn die Laufzeit endet, wird der Gegenwert Ihrem Konto gutgeschrieben und Sie können das Geld neu investieren – wenn Sie wollen. Ihr Anlagehorizont sollte daher am besten mit der Laufzeit des Capped Bonuszertifikats übereinstimmen.

Beispiel: Wie funktioniert ein Capped Bonuszertifikat?

Wie beim klassischen Bonuszertifikat entscheidet auch beim Capped Bonuszertifikat die Barriere (Unterschwelle) darüber, ob Sie am Laufzeitende die erhoffte Bonusrendite erhalten. Denn erst die Bonusrendite macht es möglich, dass Sie mit einem Capped Bonuszertifikat einen Gewinn erzielen, wenn die Aktie seitwärts läuft. Erreicht der Kurs der Aktie während der Laufzeit auch nur für eine Minute diese Barriere, dann verfällt Ihr Anspruch auf die Bonusrendite.

Im Gegensatz zum klassischen Bonuszertifikat verfügt das Capped Bonuszertifikat aber über eine zweite Kursschwelle, den so genannten Cap. Das ist eine Obergrenze, bis zu der das Capped Bonuszertifikat die Kursbewegung der Aktie nachvollzieht. Bis dahin funktioniert das Zertifikat mit Cap genauso wie das ohne. Steigt die Aktie aber über diese Schwelle, so partizipieren Sie mit dem Capped Bonuszertifikat nicht mehr an diesem Kursanstieg. Ihr maximaler Gewinn ist folglich gedeckelt, ähnlich wie beim Discountzertifikat. Aber warum ist das Capped Bonuszertifikat dennoch so beliebt?

Ganz einfach: Der Nachteil, den Sie durch den Cap haben, wird ausgeglichen durch eine höhere Bonusrendite als beim klassischen Bonuszertifikat. Ein Capped Bonuszertifikat ist daher dem klassischen Bonuszertifikat überlegen, wenn Sie tatsächlich eine Seitwärtsbewegung des Basiswerts erwarten.

Beispiel

Beispiel

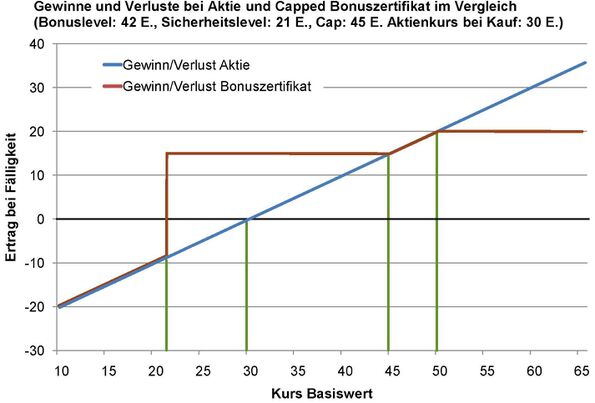

- Basiswert: Deutsche Muster AG

- Kurs Aktie: 30 Euro

- Kurs Capped Bonuszertifikat: 30 Euro

- Barriere: 21 Euro

- Bonuslevel: 40 Euro

- Cap: 40 Euro

- Bonusrendite: [(40 EUR – 30 EUR) / 30 EUR] = 33%

- Laufzeit: 12 Monate

- Bezugsverhältnis 1:1

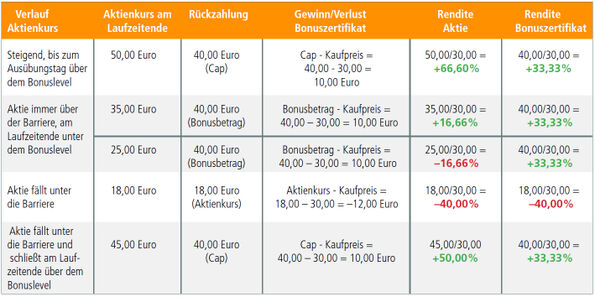

Sie kaufen das Capped Bonuszertifikat zum Kurs von 30 Euro, es bezieht sich auf eine Aktie der Deutsche Muster AG (Bezugsverhältnis 1:1). Am Laufzeitende, ein Jahr später, erhalten Sie den Bonuslevel in Höhe von 40 Euro, wenn die Aktie der Deutsche Muster AG bis dahin nie unter 21 Euro notiert hat. Die Aktie kann also sogar um bis zu 30 Prozent fallen (das ist Ihr Sicherheitspuffer) und das Bonuszertifikat würde trotzdem eine Rendite von 33 Prozent abwerfen. Steigt die Aktie aber über den Bonuslevel an, so würden Sie mit dem Capped Bonuszertifikat nicht an dieser Kurssteigerung partizipieren, da Ihr maximaler Ertrag durch den Cap begrenzt wird.

Im Beispiel entspricht der Bonuslevel dem Cap, das ist häufig, aber nicht immer der Fall. Nur wenn die Aktie einmal auf 21 Euro oder tiefer abgerutscht ist, würde sich dies negativ für Sie auswirken, da sich in dem Fall das Capped Bonuszertifikat vereinfacht gesprochen in die Aktie umwandelt. Doch selbst das muss für Sie keinen Verlust bedeuten, denn die Aktie kann bis zum Laufzeitende des Capped Bonuszertifikats wieder über Ihren Einstiegskurs von 30 Euro steigen.

Einen Vergleich verschiedener Szenarien habe ich für Sie in der Tabelle zusammengestellt. Eine Dividendenausschüttung der Aktie habe ich aus Gründen der Vereinfachung nicht berücksichtigt. Sie sollten aber bedenken: Wenn Sie statt der Aktie das Bonuszertifikat kaufen, verzichten Sie auf eine mögliche Dividendenzahlung!

Wie Sie in der Tabelle sehen können, entwickelt sich das Capped Bonuszertifikat besonders dann besser als die Aktie, wenn der Aktienkurs am Laufzeitende nicht über dem Cap liegt und wenn die Barriere während der Laufzeit nicht unterschritten wurde. Im Intervall zwischen Barriere (21 Euro) und Cap (40 Euro) ist das Capped Bonuszertifikat der Aktie deutlich überlegen.

Wenn Sie von seitwärts, bzw. nur leicht steigenden oder leicht fallenden Kursen ausgehen, sind Capped Bonuszertifikate besonders interessant. Wenn Sie stark steigende Kurse erwarten, sollten Sie besser direkt in die Aktie investieren, zumal Sie zusätzlich ja noch eine mögliche Dividende einstreichen können. Bei entsprechender Risikobereitschaft können Sie in diesem Fall auch auf ein Hebelzertifikat oder einen Optionsschein zurückgreifen. Doch das empfiehlt sich nur, wenn Sie schon Börsenerfahrung besitzen.

Wie wählen Sie das richtige Capped Bonuszertifikat aus?

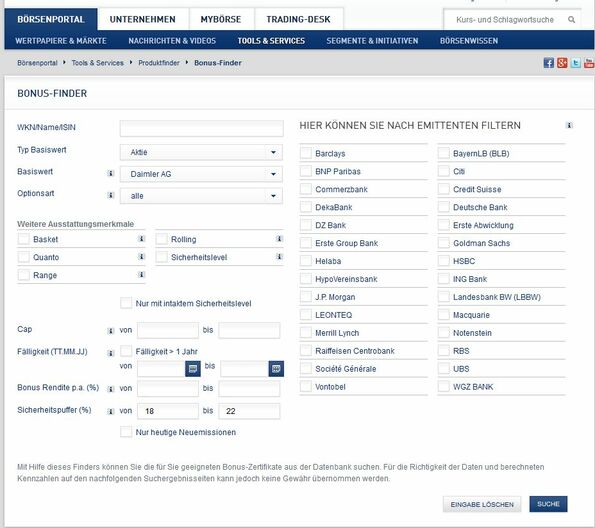

Genauso wie eine Aktie ist auch ein Capped Bonuszertifikat ein Wertpapier und besitzt daher eine WKN bzw. eine ISIN. Jedes Capped Bonuszertifikat können Sie über die Börse oder direkt beim Emittenten kaufen. Das geht genauso wie beim Kauf einer Aktie: Sie ordern das Produkt bei Ihrer Hausbank oder Ihrem Internet-Broker und es wird anschließend in Ihr Depot gebucht (siehe nachfolgende Grafik: Stuttgarter Börse www.boerse-stuttgart.de).

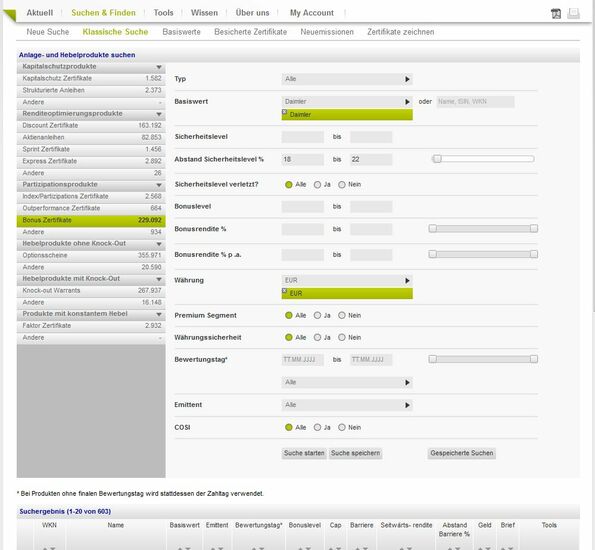

Ein weiteres gutes Tool zur Auswahl Ihres Capped Bonuszertifikats und eine verlässliche Datenbank ist die Deutsche Börse (siehe nachfolgende Grafik: www.zertifikate.boerse-frankfurt.de).

Zusammenfassung: Kauf eines Capped Bonuszertifikats

Zusammenfassung: Kauf eines Capped Bonuszertifikats

- Wählen Sie den Produkttyp „Bonuszertifikat mit Cap“ aus.

- Wählen Sie den Basiswert, also z.B. die Aktie, aus. Nun erscheinen alle in Deutschland handelbaren Bonuszertifikate zu dieser Aktie.

- Sortieren Sie nun die Liste der Capped Bonuszertifikate nach den gewünschten Kriterien (z.B. dem Sicherheitslevel).

- Oder wenn die Zahl der Capped Bonuszertifikate sehr groß ist: Legen Sie genauere Kriterien fest (z.B. Sicherheitspuffer von 18 bis 22 Prozent) und schränken Sie dadurch die Auswahl ein.

An dieser Stelle möchte ich nochmals betonen: Wenn Sie gegenüber einer Aktie zu skeptisch sind, sollten Sie auch kein Capped Bonuszertifikat auf diese Aktie kaufen. Des weiteren sollte der von Ihnen maximal erwartete Kursanstieg bis zum Laufzeitende des Capped Bonuszertifikats nicht deutlich über den Cap/Höchstbetrag hinausgehen, denn andernfalls wäre eine Direktinvestition in die Aktie oder der Kauf eines Bonuszertifikats ohne Cap sinnvoller. Noch entscheidender ist aber, dass Sie nicht damit rechnen, dass die Aktie bis zum Laufzeitende unter den Sicherheitslevel fällt. Diesen sollten Sie daher bei der Auswahl Ihres Capped Bonuszertifikats am besten als erstes festlegen. Alternativ können Sie auch einen von Ihnen gewünschten Sicherheitspuffer, z. B. 20 Prozent, definieren.

Mein Tipp: Der Sicherheitspuffer sollte umso höher ausfallen, je länger die Laufzeit des Capped Bonuszertifikats ist. Eine Laufzeit von ein bis zwei Jahren bringt meiner Erfahrung nach die interessantesten Produkte. Wenn Sie Sicherheitslevel und Laufzeit festgelegt haben, können Sie nun die zur Auswahl übrig gebliebenen Capped Bonuszertifikate anhand der Bonusrendite oder auch des Caps vergleichen. Doch das ist nur eine mögliche Vorgehensweise. Zumeist werden Sie gleichzeitig einen Ausgleich zwischen Sicherheitspuffer, Bonusrendite, Cap und Laufzeit finden müssen, um das für Sie beste Produkt herauszufiltern. Das ist nicht einfach und erfordert Übung – macht aber auch Spaß!

Böhms Praxistipp

Böhms Praxistipp

Das Capped Bonuszertifikat ist ein „smartes“ Investment: Sie steigen für eine gewisse Zeit in eine Aktie ein, profitieren – wenn die Aktie nicht zu stark fällt – von einer attraktiven Bonusrendite und steigen dann wieder aus. Nur wenn Sie doch einen starken Kursanstieg der Aktie (bzw. des Basiswerts) nicht ausschließen – oder Angst haben etwas zu verpassen – sollten Sie eher zu einem Bonuszertifikat ohne Cap greifen.

Aber eine Rendite von 10 bis 15 Prozent pro Jahr reicht ja auch, denke ich. Zudem können Sie mit dem passenden Capped Bonuszertifikat beispielsweise eine unsichere Börsenphase mit Kursrisiken für den Sie interessierenden Basiswert überbrücken. Es lohnt sich, wenn Sie sich mit diesem Anlageinstrument näher beschäftigen.

Meine Tipps zum Capped Bonuszertifikat:

- Setzen Sie in Ihrem Depot auch auf Capped Bonuszertifikate, denn das macht Sie flexibler und unabhängiger von unterschiedlichen Börsenphasen.

- Denken Sie daran: Auch bei einem Capped Bonuszertifikat bedeutet eine höhere Rendite gleichzeitig ein höheres Risiko.

- Kaufen Sie ein Capped Bonuszertifikat nur, wenn Sie einen Fall der Aktie unter die Barriere bis zum Laufzeitende für sehr unwahrscheinlich halten. Die Charttechnik kann Ihnen Hinweise dafür liefern.

- Setzen Sie trotz des Sicherheitspuffers des Capped Bonuszertifikats besser eine eigene Stopp-Loss-Marke. Diese sollte über der Barriere liegen.

- Sie müssen das Capped Bonuszertifikat nicht unbedingt bis zum Ende halten. Wenn die Bonusrendite weitgehend ausgeschöpft ist, können Sie auch vorzeitig verkaufen.

- Lassen Sie lieber die Finger von Capped Bonuszertifikaten mit sehr hohen Bonusrenditen (über 20 Prozent), denn das Verlustrisiko ist entsprechend höher. Eine bewährte Faustregel lautet: 10 bis 15 Prozent Bonusrendite bei einem Sicherheitspuffer von 20 bis 25 Prozent.

- Wenn Sie ebenfalls von einem möglichen deutlichen Kursanstieg des Basiswerts profitieren wollen, greifen Sie lieber zu einem klassischen Bonuszertifikat.

lassedesignen - Fotolia.com

Das könnte Sie auch interessieren:

Hebelzertifikate: Nicht nur etwas für Zocker!

Garantiezertifikat - 100 Prozent Kapitalschutz

Rendite-Spezialisten

Geld vermehren trotz Mini-Zinsen! Die Rendite-Spezialisten zeigen wie es geht...

...mehr